Mi az az infláció? Az infláció jelentése és hogyan győzd le

- Gergő

Az utóbbi időben a legtöbbet hallott kifejezés a médiából az infláció volt. A nem közgazdasági szakember számára is jól szemléltethető fogalom, hiszen bármely magyar állampolgár, ha bemegy a boltba, tapasztalja az infláció hatását. De mi is pontosan az infláció jelentése, és hogyan tudok szembeszállni vele?

Tartalomjegyzék

Mi az infláció jelentése?

Az infláció kifejezést az árak tartós, általános emelkedésére használjuk, ami bizonyos mértékben a gazdasági körforgás része. Egy piacgazdaságban az áruk és szolgáltatások ára folyamatosan változik: néha lejjebb, de jellemzően inkább feljebb mennek. Inflációról akkor beszélünk, ha általánosan és sok termék vagy szolgáltatás ára változik, nem egy-egy terméké, például a sarki hentesnél a karajé.

Ez a nagymértékű, általános emelkedés magával hozza azt, hogy az emberek pénze kevesebbet ér, mint korábban, hiszen ugyanakkora összegért kevesebb terméket vagy szolgáltatást tud vásárolni. Emiatt hívják az inflációt pénzromlásnak is.

Az infláció a pénzed legnagyobb ellensége. Láthatatlanul, de biztosan felfalja a vagyonodat, miközben látszólag a pénzed nem lett kevesebb.

Csernok Miklós

Szóval az infláció jelentése pénzromlás - de mi okozza ezt?

Most érünk a bonyolultabb részekhez. Alapvetően két okból jöhet létre infláció:

- Költségek által generált infláció: a végtermék (pl. egy autó) létrehozásához szükséges alapanyagok ára megemelkedett. Ennek számos oka lehet: a kitermelése megdrágult (pl. kőolajért lejjebb kell fúrni), esetleg fogyóban van, vagy teljesen elfogyott, emiatt helyettesítő anyagra van szükség, ami jóval drágább.

- Keresleti nyomás által generált infláció: ehhez egyet vissza kell lépnünk. Az árat két dolog befolyásolja a közgazdaságtan szerint: a kereslet és a kínálat. Ha valamire nekem nagyon szükségem van (például vízre a sivatagban), akkor hajlandó vagyok érte jóval többet fizetni. Ugyanígy, ha valamiből kevés van (tehát alacsony a kínálat), akkor jellemzően az ára magas lesz: remek példa erre szinte bármilyen drágakő vagy az arany. Ha valaminek alacsony a kínálata, s közben magas a kereslete, akkor egész biztosan emelkedni fog az ára, mivel az emberek hajlandók érte többet fizetni.

Visszatérve a keresleti nyomás által generált inflációra: ekkor az emberek többen és / vagy többet akarnak vásárolni a termékekből vagy szolgáltatásokból, s van is rá pénzük. Mivel a kereslet megnő, és jellemzően a kínálat lassan reagál (sok esetben nehéz többet gyártani vagy sok időbe kerül), ezért az ár fog növekedni: ha nem tudok többet eladni, mivel nem vagyok képes többet gyártani, akkor drágábban fogom adni. Így működik a piacgazdaság.

2022-ben mind a kettő elem szinte egyszerre tűnt fel Magyarországon (szerencsére …). Az alapanyagok ára megnőtt a kitermelés drágulása és az orosz-ukrán háború miatt, miközben az országok kormányai sok plusz juttatást adtak a lakosságnak: gyakorlatilag pénzt osztottak. E két hatás miatt lett Magyarországon sok évtizede nem látott infláció. Természetesen több száz oldalas disszertációt lehetne írni a témában, viszont a nagy kép nagyjából ebből állt.

Hogyan számolják az inflációt?

Az inflációt általában éves szinten szokták számolni, azaz azt nézik, hogy az adott időszak ugyanazon időszakához képest mennyivel emelkedett egy termék vagy szolgáltatás ára, vagy általánosan a termékek és szolgáltatások ára, tehát az inflációs ráta.

Egy egyszerű példával szemléltetve: amennyiben a fodrászunknál a hajvágás ára 2021. októberében 3 500 Ft volt, viszont 2022. októberében már 4 500 Ft, akkor az infláció e termék esetén 28,6%. Ha megnézzük minden fodrász árát hasonlóan ehhez, megkapjuk a hajvágás inflációját.

Amikor azt halljuk a tévében vagy olvassuk az interneten, hogy 21,1% az infláció 2022. októberében, akkor azt szinte mindig egy ún. fogyasztói kosárra értik. Ez a kosár sok különböző terméket és szolgáltatást tartalmaz. A főbb csoportokat és megoszlásukat az alábbi táblázatban foglaltam össze:

A fogyasztási kiadások megoszlása

| Főcsoportok | A fogyasztóiár-indexben (%) |

|---|---|

| Élelmiszerek | 27,113 |

| Szeszes italok, dohányáruk | 10,605 |

| Ruházkodási cikkek | 4,035 |

| Tartós fogyasztási cikkek | 9,301 |

| Háztartási energia | 4,993 |

| Egyéb cikkek, üzemanyagok | 18,512 |

| Szolgáltatások | 25,441 |

| Összesen | 100,000 |

Forrás: KSH

Ha érdekel, hogy mennyit ér jelenleg a pénzed egy korábbi évhez képest, vagy hogy a következő időszakban milyen inflációra számíthatsz, használd a magyar infláció kalkulátoromat!

Most már értem, mi az infláció jelentése, de mi az a defláció?

Ha már hallottad a kifejezést, hogy defláció, akkor vagy éltél már deflációs környezetben (amire egyébként kevés esély van), vagy tanultad korábban.

A defláció az infláció ellentéte: nem az árak tartós és folyamatos növekedését, hanem a csökkenését jelenti.

Hiszen ez szuper! Minden olcsóbb, mint korábban? Hol lehet szavazni a deflációra?

Sajnos ez nem ilyen egyszerű. Elmagyarázom, miért nem. Képzeld el, hogy defláció van, tehát a hőn áhított új tévéd hónapról-hónapra egyre olcsóbban érhető el. Mivel tudatos vásárló vagy, ezért több hónapot vársz, mire elég alacsonyan lesz az ára ahhoz, hogy igazán jó vételnek tartsd. Te jól jártál, hiszen olcsóbban jutottál hozzá a termékhez, amit szerettél volna.

Igen ám, csak közben mindenki más is így gondolkozik, így senki sem fog vásárolni. Emiatt a termelő és szolgáltató cégek nem jutnak bevételhez, így kénytelenek dolgozókat elküldeni vagy leállítani a gyártást. Ahogy egyre kevesebben dolgoznak (köztük akár te is elveszítheted a munkád), egyre kevesebben tudnak vásárolni, így még több embert kell elküldeni. Ebből az ördögi körből nagyon nehéz kilépni.

És akkor mi a jó? Az infláció rossz, a defláció rossz …

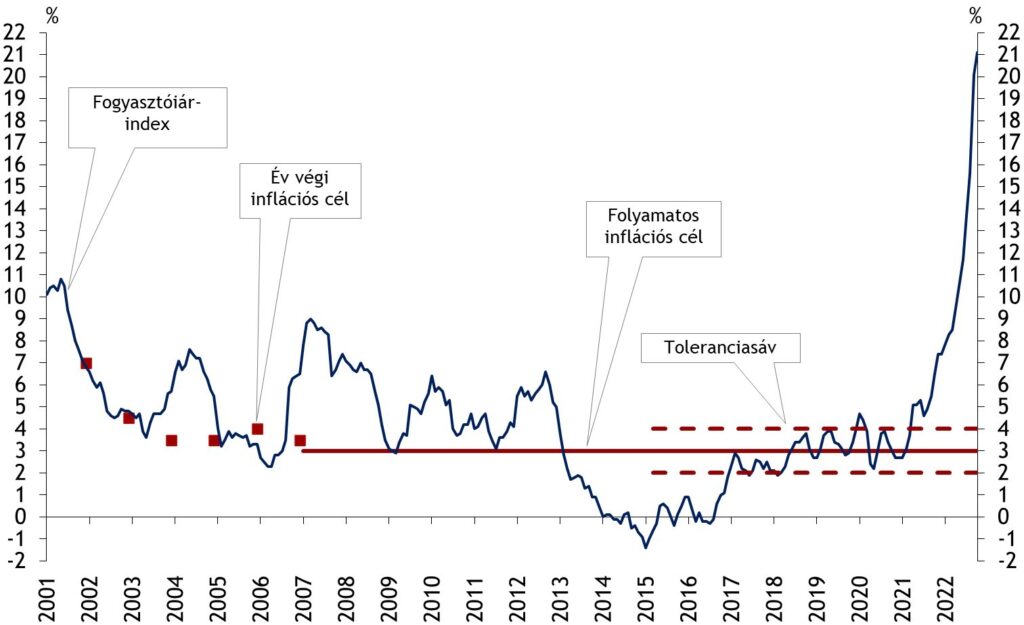

Nem feltétlenül van így. A defláció biztosan rossz, azonban a közgazdászok között megegyezés van arról, hogy a 2% és 3% közötti infláció tesz a legjobbat a gazdaságnak. Ez összhangban áll a Magyar Nemzeti Bank jelenlegi, 3%-os inflációs céljával.

Forrás: MNB

A fenti ábrán jól látszik, hogy nagyjából 2017-től kezdve tudtuk tartani az inflációs célt 2021-ig, amikor sajnos hatalmas infláció kezdődött, amely jelenleg is tart. Az MNB inflációs célja 2023-ra 11,5-14%, míg 2024-re 2,5-4%. A jelenlegi inflációs jelentést ide kattintva tudod elolvasni.

Milyen típusai vannak az inflációnak?

Az infláció mértéke alapján három típust különböztetünk meg.

Alacsony infláció

Ez a legjobb eset, aminek a közgazdászok, és velük együtt minden más ember is, tapsolnak: az infláció mértéke 2-3%, minden gazdasági szereplő nyugodt, előre tud vele számolni. Az alacsony infláció problémát nem okoz, sőt, segíti a gazdasági fejlődést.

Magas infláció

Itt már sajnos kezdődnek a problémák. A pénzromlás már legalább két számjegyű, a lakosság a saját bőrén érzi az inflációt: a korábbi rendszeres bevétele kevesebbet ér, a megtakarításának értéke csökken. A cégek beruházási hajlandósága, ezzel a technológiai fejlődés lelassul.

Hiperinfláció

Akár 3 vagy 4 számjegyű is lehet a pénzromlás mértéke. Jellemzően nagy krízisek vagy gazdasági események hatására alakulhat ki. Akár egy élet munkája tűnhet el, miközben a fogyasztói árak akár napról-napra, óráról-órára változhatnak. Magyarországon volt a világ egyik legnagyobb hiperinflációja 1946-ban, amivel világrekordot döntöttünk 1946. július 10-én: ekkor egyetlen nap (!) alatt majdnem 350%-os volt az infláció. Többek között ezért is volt szükség hatalmas címletekre: 1946 júniusában már a bilpengő is százmilliós címletnél járt. Ez százmillió biliárd, vagyis százmillió ezer milliárd pengőt jelentett.

Az érzékelt infláció jelentése

Te is úgy érzed, hogy az infláció magasabb, mint amekkorának mondják? Ennek három fő okát gyűjtöttem össze neked:

- Az áremelkedés jobban fáj, mint a nem változó vagy csökkenő árak: amikor valaminek csökken az ára, megörülünk, viszont ritkán adja beszélgetések témáját. Viszont ha valami drágul, azonnal el akarjuk mesélni minden ismerősünknek, mennyire kiszúrtak velünk. A drágulást jobban észrevesszük, mint más változást. Ilyen esetben érdemes átgondolni, hogyan tudsz spórolni. Írtam egy cikket a leghatékonyabb spórolási tippekről, az segít tájékozódni.

- Egyéni infláció: ahogy feljebb is írtam, az inflációt fogyasztói kosár alapján számítják. Emiatt előfordulhat, hogy te pont peches leszel: ha a benzin ára nagy mértékben növekedett, és te minden nap használod az autót, akkor jobban fogod érezni a benzinár emelkedését, mint az, akinek nincsen autója (benzin és üzemanyag fogyasztás kalkulátort is találsz nálam). Hasonlóan, ha minden reggelre kenyeret eszel margarinnal és sajttal (2022. októberében nagyjából 70%-os áremelkedés), akkor jobban fog emelkedni a reggelid ára ahhoz képest, mintha gyümölcsöt (32%-os emelkedés) reggeliznél.

- Az inflációt egy évre számolják, azonban mi hosszabb távra emlékszünk vissza: különösen akkor fáj nagyon az infláció, ha korábban nem szoktuk meg az árváltozást. Ha korábban 5 éven át mindig 300 forintot fizettünk egy termékért, sokkal többnek fogjuk érezni az inflációt, ha hirtelen 400 vagy 450 forintra drágult.

Miért fontos befektetőként, hogy tudjam, mi az infláció jelentése?

A befektetések első számú célja a reálvagyon növelése vagy passzív jövedelem generálása. De mi is az a reálvagyon?

Az infláció okozta különbségek kiküszöbölésére létrejött számítási módszer a reálérték és nominál érték kiszámítása. Előbbi számol az infláció mértékével, tehát bármilyen bevételt, vagyonváltozást kiigazít az inflációs hatással, míg a nominál ezzel szemben tiszta pénzügyi változást méri.

Egy példával élve: a fizetésem 2021-ben 1 000 forint volt. Mivel jól teljesítettem, megemelték ezt 20%-kal, így 2022-ben 1 200 forintra nőtt. Nominálisan 200 forinttal többet kerestem! Azonban ugyanebben az időszakban az infláció 10% volt. Ez azt jelenti, hogy a 2022-es béremelésem egy részét “elvitte” az infláció. Ugyan valóban 1 200 forintot kerestem, viszont a vásárlóereje, a megvásárolható termékek és szolgáltatások árának növekedése miatt, csökkent. Egész konkrétan így 9%-kal növekedett a reálbérem (20%, azaz 1,2 osztva 10%-kal, azaz 1,1-gyel).

A befektetők egyik fő célja a reálvagyonuk növelése. Ez nagyon egyszerűen annyit jelent, hogy a vagyonuk nominális növekedése nagyobb legyen, mint az adott időszaki infláció. Tehát ha az infláció 21,1%, minden befektetés szuper, ami legalább 21,2% hozamot biztosít. Természetesen nagyon magas inflációs környezetben akár kicsit alacsonyabb hozam is megfelelő lehet (pl. ha egy befektetés hosszú távon biztosít 15% hozamot – később az infláció is valószínűleg alacsonyabb lesz, lásd MNB inflációs célok feljebb), viszont mindig érdemes törekedni az inflációt meghaladó hozam elérésére.

Hogyan lehet győzni az infláció ellen?

Szerencsére sokféleképpen tudsz nyerni az infláció ellen. Összegyűjtöttem neked 5 javaslatot, ami segít átvészelni a magas inflációs időszakokat:

- Kérj fizetésemelést: ha növekednek a kiadásaid, próbálj meg fizetésemelést kérni. Ne feledd: ez vagy a rendes fizetésemelésen kívül történjen, vagy amikor kérsz, jusson eszedbe: nem csak az inflációt szeretnéd kivédeni, hanem a jó teljesítményedért is szeretnél pluszt kérni (tehát ha úgy gondolod, hogy 10%-os emelést érdemelsz, akkor 10% * infláció mértékében gondolkodj).

- Vegyél eszközöket: ha úgy látod, hogy folyamatosan nő az infláció, sok készpénz (és bankszámlán lévő pénz) helyett vásárolj eszközöket, amelyek értékállók. Ilyen lehet például az ingatlan vagy a nemesfémek, de akár egy használt autó is.

- Inflációkövető kötvények vásárlása: nézz körül, hátha van olyan relatív rövidtávú kötvény, amely infláció feletti hozamot garantál. Jellemzően állampapírok között szokott ilyen lenni.

- “Olcsó” befektetési eszközök keresése és vásárlása: nézz körül a piacon, mi az, ami alulárazott a magas infláció miatt. Jellemzően a magas inflációra (vagy a magas inflációs előrejelzésre is) válaszul a jegybankok alapkamatot szoktak emelni, emiatt a kockázatos eszközök ára csökkenni szokott. Érdemes lehet szétnézned a részvény– vagy ingatlanpiacon (esetleg más, kockázatosabb eszközök, pl. kripto), hátha van valami jó lehetőség. Ezek általában úgy a legjobbak, ha nem kell hitelt felvenned, hiszen az számodra is drágább lesz a magasabb alapkamatok miatt. Ha további ötletek érdekelnek, ajánlom a Mibe fektessem a pénzem cikkemet.

- Gondolkodj valami újban: a magas infláció magával hozhat egy kisebb vagy nagyobb recessziót is. Ne problémaként, hanem lehetőségként tekints erre az időszakra! Számos vállalkozás jött létre rossz gazdasági körülmények között, s ezek általában jobban is teljesítenek, mivel már a kezdetekkor megtanulták, hogyan működjenek takarékosan, hatékonyan. Egy jól felépített projektből akár passzív jövedelem forrás is lehet.

Ha szeretnél még többet tanulni a személyes pénzügyekről, megtakarításokról és befektetésekről, nézz rá a tanulóknak, fiatal munkavállalóknak vagy a friss házasoknak szóló online kurzusomra.